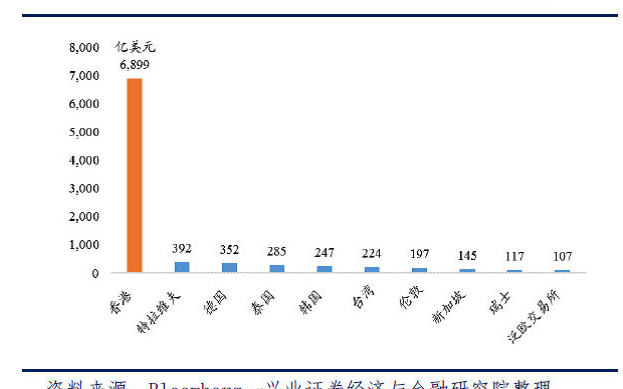

在传统金融市场里,正常来说衍生品市场的交易量是要远远大于现货市场的。比如港交所,从现货到衍生品,有完整产品线。衍生权证、牛熊证的交易量排在首位。

对于一个成熟的金融市场,衍生品除了能够充当流动性工具,对现货市场的价格波动和交易量也有很大影响。交易资产行不行,上了衍生品一目了然。这个市场规模越大,我们实际上对它依赖性就越强。

2013年,Yong Zhen 写了一本书叫「中国资本市场」,完整解析了中国衍生品、私募股权、债券市场和股市,试图回答为什么中国的市场是这个样子,它是如何走到今天这一步这两个问题,可以去读读看。

实际上,过去中国期货市场发展经历过这几个关键点:

1)1990年10月12日,经国务院批准,成立了郑州粮食批发市场,并推出了第一份期货合约,这是中国第一个商品期货市场。

2)1992年9月,第一家期货经纪公司成立广东万通期货经纪公司。10月,深圳金属交易所推出了第一份商品期货合约,特殊铝期货。到1993年底,中国大陆大约有100种期货产品。期货市场狂飙,有逐渐失控的趋势。

3)1994年4月6日,国务院开始清理期货市场。许多交易期货产品被暂停或关闭。1995年的“ 3.27”事件导致国债期货的停牌。中国开始巩固未经授权的期货交易所。

1998年8月,国务院将14个期货交易所合并为三个:大连商品交易所(DCE),郑州商品交易所(ZCE)和上海期货交易所(SHFE)。为了加强对中国期货市场的管理和监督,国务院于1999年6月2日颁布了“期货交易管理暂行条例”。

从1995年到2004年,中国的期货市场非常煎熬,1995年,中国期货市场的总交易额为10.05万亿元。然后每年下降。2000年,交易额仅为1.6万亿元人民币,超过80%的经纪公司亏损。但是,2004年之后,国内的期货市场的发展加速了,一直到现在的样子。

我们的金融市场,从来都是三步走:

(1)小马过河;

(2)遇到问题后收缩力度;

(3)规范清理市场,然后逐步开放。

这种国家范围内的金融市场演变显然是务实且保守的。

但是币圈不一样,在各国监管政策不一,讲求快速迭代的竞争环境里,唯快不破。

讲人话就是:不管行不行,干了再说。

为什么现在所有头部交易所都要做BTC期货合约(包括照搬 BitMex 永续合约),本质上是加密货币市场整体交易量的急剧下降所决定。

在这种下行市场里,入场的山寨币交易者很难有机会机会获利,参与ZJP更是风险大。期货就不一样,建立空头头寸照样可以在熊市获得正回报。

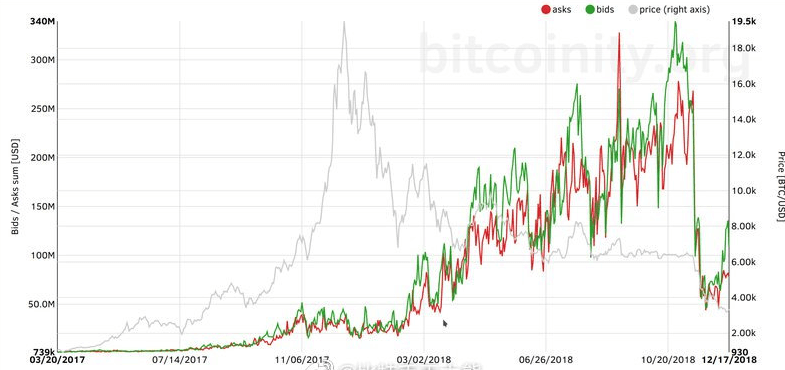

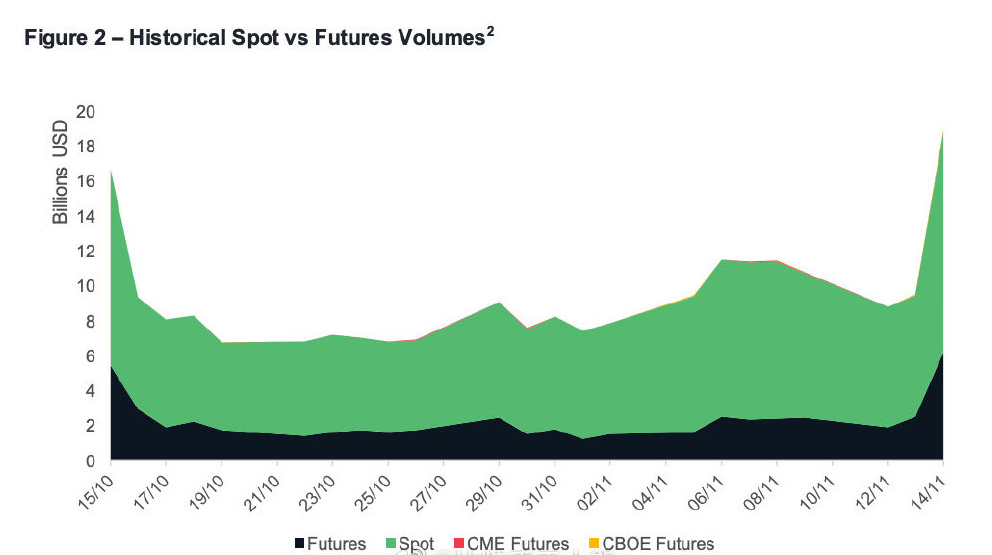

目前的币币市场的特点是:1)波动性极低,2)交易量剧减。而BTC期货合约的交易量却大大增加。

整个2018年,Bitmex的期货交易量随着币价下跌依然大幅上升。

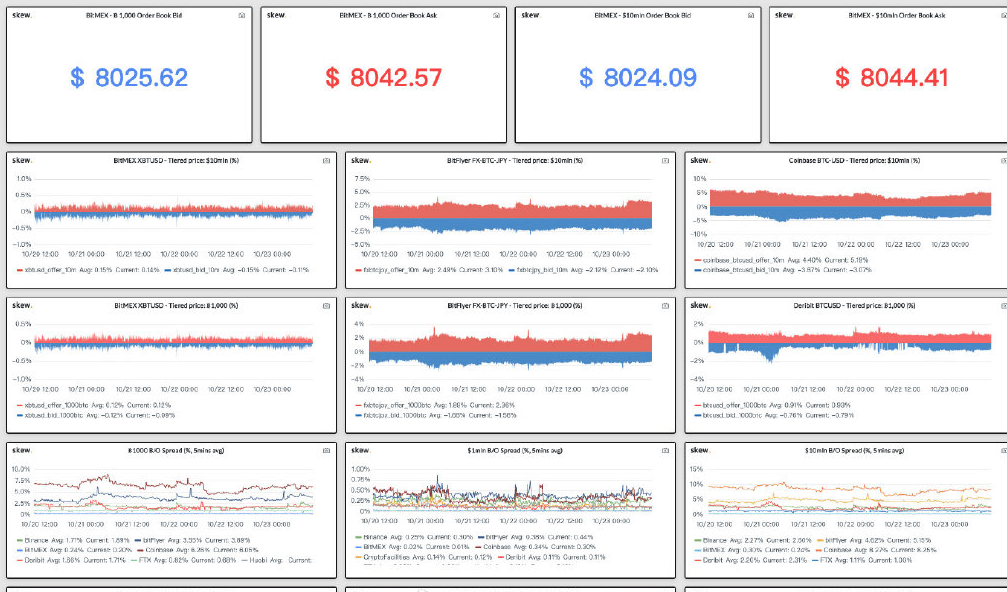

BitMex 依然是币圈当之无愧的流动性之王,但是其他竞争者也追的激烈。比如 Derbit 期权交易就做的很专业,交易量日攀新高,币安也在衍生品赛道加足马力。

我以前觉得「所有交易所如果都做永续合约,本质上是给 BitMex 做嫁衣,因为自己市场内消化不了的量,最终要跑到人家那里做对冲」。现在我对这个观点持保留意见,就拿 Kraken 举例,上线多个币种的永续合约不久后,交易量达到每天10亿美元,同比前期5天,增长了565%。

即便短期内其他交易所离开不了 BitMex ,长期来看,依然会有可观比例的交易能在自家撮合。只要风险保障金和平仓机制能良好运作,就算 Whale 转换场地的意愿不高,大量中小规模交易者还是愿意一试,市场每天都在变。

做高持仓量是衡量资金流入自家交易所的有效指标,也是其市场对冲能力的体现。

不过我觉得,币圈争夺速度不是首要,更重要的是基于产品的创新和演变。传统期货行业中,很少有机构能同时充当交易所,清算所和交割托管人,这其实给了币圈公司几乎无限的生长空间,不仅没有历史遗留性问题,也可以参照、借鉴成熟市场经验,从最初的阶段就建立起非常好的体系。